Бизнес-аналитик (504 часа, очно-заочная программа)

- О программе

- Преподаватели

- Стоимость

- Этапы зачисления

- Подробное содержание дисциплин

- Наши выпускные группы

О программе

Автор программы

Директор программ ИФУР РАНХиГС при Президенте РФ

Для подтверждения информации о программе «Финансовый директор» предоставляем ссылку на основной официальный сайт РАНХиГС при Президенте РФ (ranepa.ru)::

https://www.ranepa.ru/dopolnitelnoe-obrazovanie/business-analitik/

Цель программы:

подготовка профессиональных специалистов для работы бизнес-аналитиком (финансовым аналитиком):

-

в российских и международных компаниях,

-

банковских и лизинговых структурах,

-

крупных многопрофильных холдингах

Программа направлена на приобретение слушателем компетенций, необходимых для получения новой квалификации «Бизнес-аналитик».

Краткая информация о программе:

-

-

очно-заочная форма обучение (без отрыва от работы)

-

продолжительность обучения — 8 месяцев (35 недель)

-

ближайшее начало обучения — с 19 сентября 2025 г. по 28 мая 2026 г.

-

занятия проводятся:

-

по субботам с 10.00 до 17.20

-

1-2 раза в месяц в пятницу с 19.00 до 22.00

-

-

обучение проводится совместно с группой программы «Финансовый директор»

-

количество слушателей в смешанной группе 25 человек

-

504 учебных часов, в т. ч. 300 аудиторных часов

-

место обучения: г. Москва, Товарищеский переулок, д. 19 (метро «Таганская» / «Марксистская») — отражение на яндекс-карте

-

Обучение на программе может быть актуально:

-

аналитиков банков и коммерческих компаний

-

специалистов в области управленческого учета

-

финансовых контроллеров и экономистов

-

непрофильных менеджеров, желающих изучить анализ и управление финансами

Краткий* перечень дисциплин программы:

-

-

Введение в специальность

-

Коммуникативный тренинг (для знакомства слушателей в группе)

-

Бухгалтерский учет

-

Бухгалтерский учет (практикум)

-

Налогообложение

-

Налогообложение (практикум)

-

Промежуточное письменное тестирование № 1 (бухгалтерский учет и налоги)

-

Экономика промышленного предприятия

-

Финансовый менеджмент

-

Финансово-экономический анализ

-

Управленческий учет

-

Бюджетирование

-

Финансово-экономическое моделирование

-

Инвестиционный менеджмент

-

Корпоративные финансы

-

Макроэкономические индикаторы

-

Международные валютно-финансовые и кредитные отношения

-

Мировые рынки капитала. Актуальные тенденции

-

Оценка бизнеса

-

Фондовый рынок

-

Лизинг и факторинг

-

Финансово-кредитная система РФ

-

Финансовые риски

-

Business Intelligence: современные системы бизнес-анализа (на примере Excel и Power BI) – обучение в компьютерном классе

-

Промежуточное письменное тестирование № 2 (все финансовые дисциплины)

-

Государственный экзамен на комиссии РАНХиГС (в конце обучения)

* — Ниже предоставлено подробное описание каждой дисциплины

-

Краткая информация о программе:

-

очно-заочная форма обучение (без отрыва от работы)

-

продолжительность обучения — 8 месяцев (35 недель)

-

ближайшее начало занятия — с 19 сентября 2025 г. по 28 мая 2026 г.

-

занятия проводятся:

-

по субботам с 10.00 до 17.30

-

1-2 раза в месяц в пятницу с 19.00 до 22.00

-

-

обучение проводится совместно с группой программы «Финансовый директор»

-

количество слушателей в смешанной группе 25 человек

-

504 учебных часов, в т. ч. 300 аудиторных часов

Документ по окончании обучения по программе:

-

диплом о профессиональной переподготовке РАНХиГС при Президенте РФ по программе «Бизнес-аналитик»

-

с 2022 года диплом РАНХиГС выдается в электронном виде

Диплом профпереподготовки дает право:

занимать соответствующую должность в организации, согласно введенным в РФ с 01 июля 2016 года профессиональным квалификационным стандартам.

Профстандарт «Бизнес-аналитик»:

в основе нашей программы заложен профессиональный стандарт 08.037 «Бизнес-аналитик», утвержденный приказом Министерства труда и социальной защиты от 22 ноября 2023 года N 821н. Подробно ознакомиться с профстандартом «Бизнес-аналитик»

Ключевые преимущества нашей программы:

-

-

в июле 2024 года у нас был выпуск 20-той очно-заочной и 10-той дистанционной группы

-

в программе методологические и практико-ориентированные дисциплины

-

80% преподавателей — специалисты-практики, 20% — лучшие преподаватели ВУЗов

-

предоставляются профессиональные презентации по каждой дисциплине

-

обучение проводится только в центре Москвы для удобства слушателей

-

программа проводится на протяжении 15 лет и у нас уже более 800 выпускников

-

для удобства наших слушателей предоставляем рассрочку на весь период обучения.

-

Обучение на наших программах, по мнению выпускников, – это эффективное вложение средств в свою будущую карьеру и бизнес (подробнее ниже в разделе «Отзывы»).

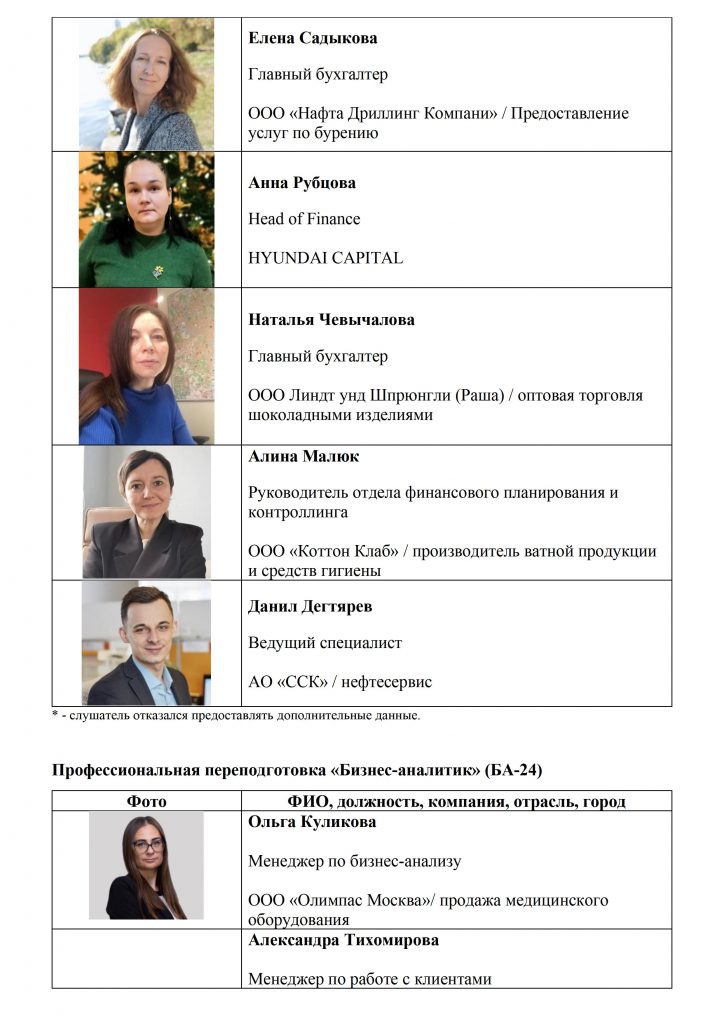

Информация о прошлых наборах слушателей на программу:

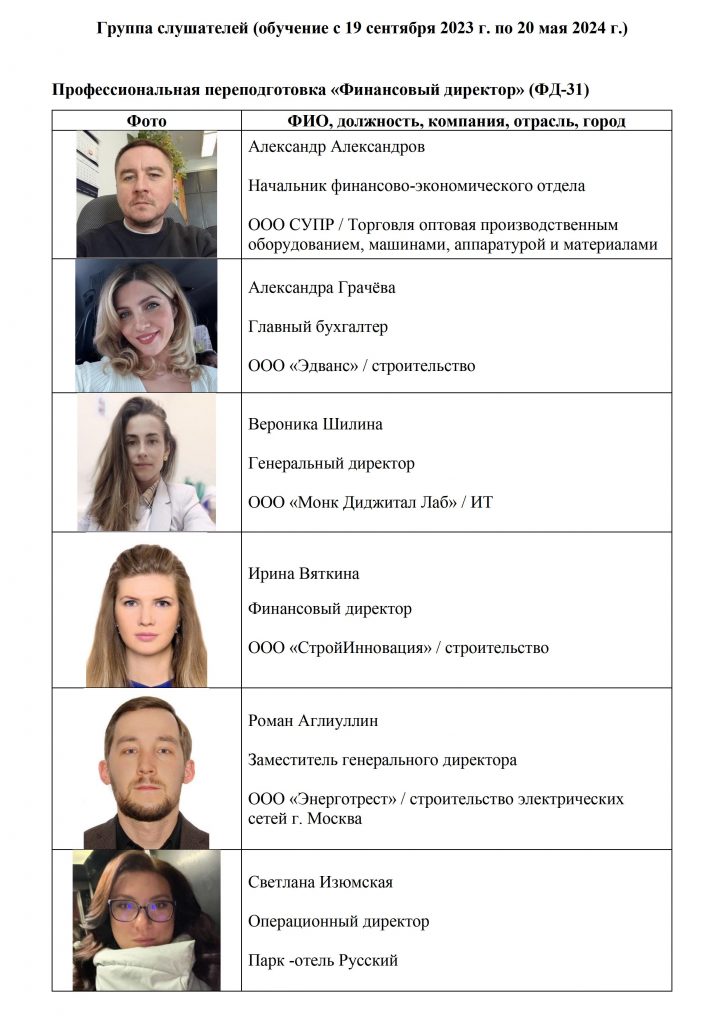

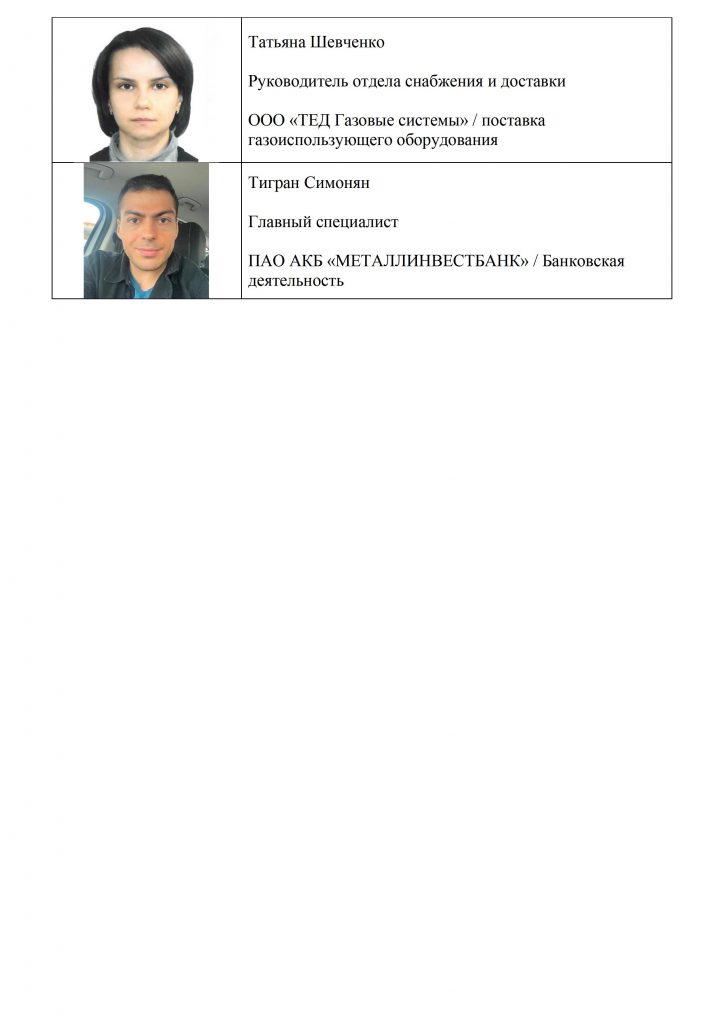

Группа, прошедшая обучение в 2023-24 г.:

Слушатели групп «Финансовый директор» и «Бизнес-аналитик» (обучение 2023-24 г.):

Группа, прошедшая обучение в 2022-23 г.:

Слушатели групп «Финансовый директор» и «Бизнес-аналитик» (обучение 2022-23 г.):

Группа, прошедшая обучение в 2021-22 г.:

Слушатели групп «CFO: Финансовый директор» и «BA: Бизнес-аналитик» (набор осень 2020 г.):

Преподаватели

Жанна Корзоватых

Бухгалтер-аудитор ООО "Аудиторская фирма "Поддержка", к. э. н., доцент

Руслан Толмачев

Бизнес-консультант, к. э. н., доцент РАНХиГС при Президенте РФ

Сергей Иевлев

Директор по экономике и финансам ООО «Вагонмаш»

Евгения Какаева

Руководитель направления консультационных продуктов ООО «НПЦ «1С», к. э. н. доцент

Олег Филиппов

Директор программ Института управления РАНХиГС при Президенте РФ

Алексей Воронов

Член Правления, Заместитель Председателя Правления АО «Первый Инвестиционный Банк»

Андрей Корнеев

Генеральный директор «Инвестиционная Компания «Расчетно-финансовый центр»

Наталия Минаева

к. э. н., доцент, руководитель Отделения ДПО Факультета "Экономика недвижимости" ИОМ РАНХиГС

Игорь Темнышов

Бизнес-консультант

Стоимость

-

410 000 руб. (для юрлиц, с рассрочкой платежа на 7 месяцев)

-

360 000 руб. (для физлиц, с рассрочкой платежа на 7 месяцев)

Обучаясь на нашей программе, Вы можете получить социальный налоговый вычет по НДФЛ (т. е. вернуть себе 13% НДФЛ из бюджета) согласно п. 2 ст. 219 НК РФ. Максимальная сумма расходов (предельная база для вычета) 120 000 руб. Подробно как получить вычет

Рассрочка платежа и этапы оплаты:

| Этапы рассрочки | Оплата физических лиц, руб. | Оплата юридических лиц, руб. | Период оплаты |

| 1 этап | 120 000 | 140 000 | в течение 3-х банковских дней с момента заключения договора.

Разрешаем оплатить: — 60 000 руб. в течение 3-х банковских дней с подписания договора — 60 000 руб. до 20 сентября 2025 г. |

| 2 этап | 80 000 | 90 000 | до 20 декабря 2025 г. |

| 3 этап | 80 000 | 90 000 | до 20 февраля 2026 г. |

| 4 этап | 80 000 | 90 000 | до 20 апреля 2026 г. |

| ИТОГО стоимость: | 360 000 | 410 000 |

Этапы зачисления

Вы можете предварительно позвонить и пообщаться с руководителем по телефону, а можете сначала прислать документы и мы с Вами свяжемся

1. Предоставление необходимых документов для поступления следует отправить на e-mail — filippov-os@ranepa.ru. Перечень требуемых документов:

-

заполненная анкета слушателя (форма анкеты скачать). Заполнять и отправлять в электронном виде

-

копия диплома (для личного дела слушателя)*

-

копия паспорта двух страниц (основная страница + страница с пропиской)

-

1 (Одна) фотография в формате .jpg для информации в группе (просьба красивое фото, не из паспорта)

-

свидетельство о смене фамилии (если фамилия в дипломе отличается от фамилии в паспорте)

-

скан или фото СНИЛС

* — если у слушателя диплом не российского ВУЗа, необходимо провести нострификацию диплома (процедура бесплатная, занимает 10 дней) Заявление на нострификацию диплома

2. Заполнение и отправка договора на обучение (обязательно в формате word, т.к. нам дальше ставить номер и подавать на подпись проректору):

3. Оплата аванса после подписания договора (срок подписания в РАНХиГС примерно от 2 до 7 дней). Мы Вам отправим номер договора, и только после этого необходимо будет провести оплату.

Подробное содержание дисциплин

Введение в специальность

Цель дисциплины

– знакомство с группой, описание процесса обучения, проведение входного тестирования

- Описание развития наших программ, наших выпускников, преподавателей курса

- Знакомство с группой, с которой будет приятно учиться

- Проведение входного тестирования (без проставления оценок знаний)

Бухгалтерский учет

Цель дисциплины

– изучение актуальных аспектов бухгалтерского учета в организации, проведение практикума, а также определение оптимальности состава и работы бухгалтерии

Основные положения бухгалтерского учета

- Сущность, цели и задачи учета

- Пользователи бухгалтерской информации

- Требования к информации, формируемой в бухгалтерском учете

- Базовые принципы бухгалтерского учета

- Система нормативного регулирования бухгалтерского учета

- Федеральный закон о бухгалтерском учете

- Положения по бухгалтерскому учету (ПБУ)

- Предмет и метод бухгалтерского учета

- Предмет и объект бухгалтерского учета

- Имущество организации. Классификация

- Источники образования имущества. Классификация

Методология построения бухгалтерского учет

- Метод бухгалтерского учета и его элементы: документирование хозяйственных операций, оценка, инвентаризация, бухгалтерский баланс, счета и двойная запись

- Содержание и строение бухгалтерского баланса

- Влияние хозяйственных операций на баланс

- Счета и двойная запись. Синтетический и аналитический учет

- Оборотные ведомости

- План счетов бухгалтерского учета. Классификация счетов бухгалтерского учета

Организация бухгалтерского учета в компании

- Организация бухгалтерского учета

- Права, обязанности и ответственность главного бухгалтера

- Права, обязанности и ответственность генерального директора

- Административная, уголовная ответственность за правонарушения и преступления

Разделы бухгалтерского учета

- Учет долгосрочных инвестиций (вложений во внеоборотные активы)

- Учет основных средств

- Учет нематериальных активов

- Учет материально-производственных запасов

- Учет труда и его оплаты

- Учет затрат на производство

- Учет готовой продукции и товаров

- Учет денежных средств

- Учет финансовых вложений

- Учет расчетов

- Учет финансовых результатов

- Учет собственного капитала

- Учет заемных средств

Практикум по бухгалтерскому учету

Цель дисциплины

– прохождение задания по бухгалтерскому учету в аудитории в самостоятельном режиме или при поддержке преподавателя. Для главных бухгалтеров предлагается практикум повышенной сложности, а также решение дополнительных кейсов, для остальных слушателей уровень сложности определяется по желанию

Решение практикума по бухгалтерскому учету

- Решение в аудитории задачи на 40 хозяйственных операций

- Формирование корреспонденции счетов

- Сведение оборотно-сальдовой ведомости

- Определение финансового результата

- Составление бухгалтерской отчетности за период

Налогообложение

Цель дисциплины

– обучение основным аспектам налогообложения бизнеса компании

Налоги и налоговая политика

- Функции налогов

- Их сущность в условиях рыночной экономики

- Принципы и механизм налогообложения

Налоговая система Российской Федерации

- Структура налоговой системы РФ, ее сущность. Налоговый кодекс РФ. Часть 1

- Общие положения. Законодательство о налогах и сборах

- Система налогов и сборов в РФ

- Классификация налогов, входящих в налоговую систему: прямые и косвенные налоги, федеральные, республиканские, местные; источники погашения налогов

- Распределение налогов между бюджетами различных уровней

- Налогоплательщики и налоговые агенты

- Налоговые органы

- Ответственность налоговых органов

Общие правила исполнения обязанности по уплате налогов и сборов

- Объекты налогообложения

- Исполнения обязанности по уплате налогов

- Изменение срока уплаты налога и сбора

- Требование по уплате налогов

- Способы обеспечения исполнения обязанностей по уплате налогов

- Зачет и возврат излишне уплаченных или излишне взысканных сумм

- Налоговая декларация и налоговый контроль

- Налоговые правонарушения и ответственность за их совершение

- Виды налоговых правонарушений

- Обжалование актов налоговых органов и действий или бездействий их должностных лиц

Федеральные, республиканские, местные налоги. Часть вторая НК РФ.

Налог на добавленную стоимость

- Роль налога на добавленную стоимость в налоговой системе РФ

- Плательщики налога

- Объект налогообложения, налоговая база по НДС

- Налоговый период

- Ставки налога

- Порядок исчисления налога

- Сроки уплаты

- Счет-фактура

- Налоговые вычеты

- Комментарии практические примеры

Налог на прибыль

- Плательщики налога

- Объект налогообложения

- Порядок определения доходов. Классификация доходов

- Расходы. Группировка расходов

- Налоговая база по налогу на прибыль

- Налоговые ставки

- Налоговый период

- Отчетный период

- Порядок исчисления налога и авансовые платежи

- Налоговая декларация

- Налоговый учет

- Комментарии практические примеры

Налог на имущество организаций

- Общие положения

- Налогоплательщики

- Объект налогообложения

- Налоговая база

- Порядок определения налоговой базы

- Налоговый период

- Отчетный период

- Налоговая ставка

- Налоговая льгота

- Порядок исчисления суммы налога и сумм авансовых платежей по налогу

- Налоговая декларация

- Комментарии практические примеры

Налог на доходы с физических лиц

- Налогоплательщики

- Доходы от источников в РФ и доходы от источников за пределами РФ

- Объект налогообложения

- Налоговая база

- Налоговый период

- Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

- Стандартные налоговые вычеты

- Социальные налоговые вычеты

- Имущественные налоговые вычеты

- Налоговые ставки

- Порядок исчисления налога

- Особенности исчисления налога налоговыми агентами

- Порядок и сроки уплаты налога налоговыми агентами

- Налоговая декларация

- Устранение двойного налогообложения

Специальные налоговые режимы

Упрощенная система налогообложения и система в виде единого налога на вмененный доход

- Общие положения

- Налогоплательщики

- Объекты налогообложения и налоговая база

- Налоговый период

- Налоговые ставки

- Порядок и сроки уплаты единого налога

- Налоговая декларация

Страховые взносы во внебюджетные фонды

- Плательщики страховых взносов

- Пониженные тарифы страховых взносов

- Порядок расчета лимита по взносам

- Особенности обложения выплат в пользу иностранных граждан

- Сроки сдачи отчетности

- Контроль за уплатой страховых взносов

- Как и за что привлекает к ответственности ПФР

- Ответственность за нарушение законодательства о страховых взносах

- Социальный пакет для работника

- Изменения в законодательстве о страховых взносах от несчастных случаев на производстве

МСФО

Цель дисциплины

–обучение основам формирования отчетности по международным стандартам финансовой отчетности, принципам, структуре и составе

Введение в МСФО

- Актуальность внедрения МСФО международная и для России

- Регулирование финансового учета и отчетности в различных странах

- Модели учетных систем

- Проблема гармонизации принципов учета

- Практические трудности полноценного применения МСФО в России

- Международные и национальные стандарты учета

Принципы подготовки и представления финансовой отчетности по МСФО

- Цель формирования финансовой отчетности

- Пользователи финансовой отчетности

- Основополагающие допущения

- Качественные характеристики информации

- Элементы финансовой отчетности, определения и критерии признания:

- Активы (assets)

- Обязательства (liability)

- Доходы (incomes)

- Расходы (expences)

- Капитал (equity)

- Оценка активов и обязательств:

- Историческая стоимость

- Текущая стоимость

- Цена реализации (возможная стоимость продажи)

- Дисконтированная стоимость

Состав и структура МСФО

- Интерпретации МСФО, их назначение и состав

- Комплект финансовой отчётности по МСФО:

- Баланс (balance sheet)

- Отчет о прибылях и убытках (income statement)

- Отчет об изменениях в собственном капитале (statement of changes in equity)

- Отчет о движении денежных средств (cash flow statement)

- Учетная политика и пояснительные примечания (accounting policies and explanatory notes)

- Состав показателей и примеры отдельных видов отчетов

- Теория консолидации с примерами

- Сравнительный анализ РПБУ и МСФО

- Раскрытие содержания отдельных МСФО

- Основы трансформации отчетности в соответствии с МСФО

- Основы параллельного учета

Финансовый менеджмент

Цель дисциплины

– формирование финансовой политики компании, управление оборотными активами, денежным потоком и дебиторской задолженностью

Воздействие рыночной среды на формирование финансовой политики компании

- Финансы компании и основные принципы управления ими

- Основные аналитические формы современной финансовой отчетности

- Аналитическая форма баланса согласно международным стандартам

- Аналитическая форма отчета о прибылях и убытках и отчета о движении денежных средств согласно международным стандартам

Решения по выбору источников финансирования. Проблемы расчета стоимости капитала

- Понятие стоимости капитала

- Оценка стоимости собственного капитала

- Модель оценки капитальных активов (Capital Asset Pricing Model — CAPМ)

- Трехфакторная модель Фама и Френча

Управление оборотными средствами предприятия

- Общие принципы управления оборотными средствами

- Производственный цикл. Финансовый цикл

- Модели финансового управления оборотными средствами

- Взаимосвязь между активами и источниками их покрытия

- Модели управления текущими активами предприятия: идеальная, агрессивная, консервативная и компромиссная

- Анализ систем учета товарно-материальных запасов

- Система своевременного пополнения товарно-материальных запасов (Just In Time)

- Ключевые элементы и преимущества системы JIT

- Управление запасами и оценка эффективности их использования (метод АВС)

Управление денежными средствами и задолженностью организации

- Анализ дебиторской и кредиторской задолженностью организации

- Определение политики предоставления кредита и инкассации для различных групп покупателей и видов продукции

- Анализ и ранжирование покупателей в зависимости от объемов закупок, истории кредитных отношений и предлагаемых условий оплаты

- Контроль расчетов с дебиторами по отсроченным и просроченным задолженностям

- Определение приемов ускорения востребования долгов и уменьшения безнадежных долгов

- Задание условий продажи, обеспечивающих гарантированное поступление денежных средств.

Финансовая реструктуризация компании

- Основные организационные формы реструктуризации предприятия

- Показатели добавленной стоимости как индикаторы эффективности управления стоимостью компании

- Показатели прибыли на 1 акцию (Earnings pre Share – EPS) и соотношения стоимости акции и прибыли на акцию (Price/Earnings – P/E)

- Показатель соотношения рыночной и балансовой стоимости акции (Market Value/Book Value)

- Показатели экономической добавленной стоимости (EVA) и рыночной добавленной стоимости (MVA)

Анализ финансового состояния компании

Цель дисциплины

– обучиться проводить финансово-экономический анализ деятельности компании и определять основные показатели необходимые для проведения анализа

Этапы развития финансово-экономического анализа в России (краткий исторический экскурс).

- Зарождение и развитие анализа финансово-хозяйственной деятельности в советский период (с 60-х до 90-х), в постсоветский период (с начала 90-х и до 2001 г.) и современный этап развитие (с 2001 г. по н. в.)

- Ключевые методики и показатели

- Влияние государственных органов исполнительной власти на анализ ФХД

- Причины эволюции финансово-экономического анализа, изменение приоритетов анализа

- Прогнозы будущих методик анализа ФХД: возврат к прошлому, симбиоз или принципиально новые методики анализа?

Финансово-экономический анализ в системе управления бизнесом

- Постановка целей и задач при проведении финансово-экономического анализа

- Виды анализа бухгалтерской и управленческой отчетности: горизонтальный, вертикальный, трендовый анализ

Коэффициентный анализ в системе финансового менеджмента и экономики предприятия:

- Анализ финансовой устойчивости

- Анализ ликвидности

- Анализ платежеспособности

- Анализ кредитоспособности

- Анализ деловой активности (оборачиваемости)

- Анализ рентабельности

- Многообразие коэффициентов и выбор достаточного набора для анализа ФХД

- Кейс № 1 “Экспресс-анализ финансово-хозяйственной деятельности компании”

Методики анализа финансово-хозяйственной деятельности:

- Нормативы, критерии оценки и разработка рекомендуемых значений

- Анализ ликвидности баланса

- Анализ вероятности банкротства организации

- Оценка чистых активов компании

- Расчет внутренних нормативов деятельности организации

- Подбор ключевых показателей и коэффициентов

- Рекомендуемые значения финансовых коэффициентов ФХД

- Кейс № 2 “Разработка методики финансово-экономического анализа компании. Подбор ключевых показателей и коэффициентов с учетом особенностей бизнеса. Расчеты и выводы о деятельности компании за отчетный период”

Финансово – экономическое моделирование

Цель дисциплины

– решение задач на определение ключевых финансово-экономических показателей компании

Методики финансово-экономического моделирования в деятельности компаний

Решение кейсов и задач на определение:

- чистой прибыли организации

- денежного потока за период деятельности

- расчета НДС, налога на прибыль, страховых взносов и НДФЛ

- налоговой нагрузки компании

- НДС косвенным методом

- точки безубыточности деятельности

Составление выводов по кейсам и задачам

Управленческий учет

Цель дисциплины

– обучение основам управленческого учета и управленческой отчетности

Основы управленческого учета

- Определение, классификация и взаимосвязь видов учета и отчетности: налоговый, финансовый, управленческий, бухгалтерский, статистический, оперативный, инвестиционный учет

- Подходы к определению управленческого учета

- Глоссарий и цели управленческого учета

- Оценка и управление стоимостью бизнеса и управленческий учет

- Определение и классификация бизнес-процессов компании

Финансовая структура компании

- Цели и варианты построения финансовой структуры

- Центры ответственности и функциональные (аналитические центры)

- Классификация центров ответственности по полномочиям и ответственности, структуре управления, процессно-функциональной принадлежности Матричное взаимодействие ЦО и ФЦ

Управленческий учет затрат

- Учет затрат по видам, статьям калькуляции, местам возникновения, продуктам, периодам, процессам и функциям

- Варианты построения управленческого плана затратных счетов

- Особенности учета в торговых, производственных и сервисных компаниях, примеры из практики

- Использование нормативных затрат:

- Виды нормативов

- Расчет и анализ отклонений

- Связь KPI

- Бюджетов затрат и нормативов

- Нормативный бухгалтерский учет (standard costing)

Управленческая отчетность по ключевым показателям деятельности

- Управленческая отчетность о финансовом положении, результатах деятельности и изменении финансового положения компании:

- Цели

- Форматы

- Методики построения

- Управленческие решения

- Возможности использования международных стандартов финансовой отчетности (МСФО)

- Управленческая отчетность об исполнении целевых и контрольных показателей деятельности:

- Финансово-экономические показатели

- Показатели удовлетворенности клиентов

- Показатели эффективности основных и вспомогательных бизнес-процессов

- Показатели обучения и развития

- Управление на основе сбалансированных показателей деятельности (Balanced Scorecard)

- Управленческая отчетность об исполнении бюджета:

- Цели и задачи бюджетного управления

- Форматы основных планов бюджета

- Управленческие решения

Постановка управленческого учета

- Классификаторы управленческого учета

- Управленческий план счетов

- Особенности ведения операций управленческой бухгалтерии

- Взаимосвязь управленческого учета с налоговым и бухгалтерским учетом в соответствие с российскими стандартами

- Внутренние нормативные документы, организация документооборота, организационные изменения

- Управление портфелем продуктов/услуг, бизнес-процессами, структурными подразделениями компании на основе данных управленческого учета

Автоматизация управленческого учета

- Использование ERP-систем

- OLAP-технологий

- Корпоративные хранилища данных

Бюджетирования

Цель дисциплины

– изучение ключевых принципов разработки и внедрении системы бюджетирования в организации

Принципы построения системы бюджетирования

- Определение основных терминов

- Цели и задачи системы бюджетирования

- Процесс бюджетирования

- Структура бюджета предприятия

Порядок подготовки и утверждения бюджета организации

- График подготовки бюджета и основные этапы

- Определение целей и задач на год

- Формирование контрольных показателей

- Управление на основе бюджетных показателей, опыт зарубежных и российских компаний

- Особенности формирования месячных (квартальных) бюджетов

Формирование операционных и сводных бюджетов

- Бюджеты продаж и производства

- Бюджеты прямых производственных затрат

- Бюджеты закупок ресурсов

- Бюджеты накладных затрат

- Бюджеты подразделений

- Бюджеты инвестиций

- Прочие функциональные бюджеты

- Бюджет доходов и расходов

- Прогнозный баланс

- Бюджет движения денежных средств, платежный бюджет

Исполнение, контроль и анализ исполнения бюджетов

- Принципы и процедуры исполнения бюджетов (управление договорами, авторизация, исполнение платежного бюджета)

- Постановка управленческого учета на предприятии

- Анализ исполнения бюджетов

Разработка и внедрение системы бюджетирования

- Финансовая структура предприятия, центры ответственности

- Бюджетные классификаторы, управленческий план счетов

- Регламенты системы бюджетирования

- Условия успешного внедрения бюджетного управления

- Типичные ошибки и проблемы российских предприятий в разработке и внедрении процедур бюджетного управления

Автоматизация бюджетирования

Бизнес-планирование

Цель дисциплины

– обучение составлению бизнес-плана и формированию оптимальной системы планирования в организации

Роль бизнес-планирования в деятельности предприятия

- Классификация планов

- Особенности практики внедрения стратегического, тактического и оперативного планирования

- Место и роль бизнес-планирования в системе планирования

Подготовительный этап для разработки бизнес-плана

- Этапы разработки бизнес – плана

- Последовательность сбора необходимых для разработки бизнес-плана данных

- Минимизация ошибок при использовании прогнозных данных

Структура и содержание бизнес-планов. Использование необходимой информации для составления

Резюме:

- Краткая формулировка бизнеса с привязкой к отрасли и региону

- Цель проекта, краткая информация о разработчиках проекта

- Характеристика товаров или услуг, которые будут продаваться

- Упоминание о возможных конкурентных преимуществах Предполагаемый объем продаж на несколько лет

- Требуемые инвестиции и показатели эффективности

Формулировка бизнеса (суть проекта):

- Что будет продаваться, будет ли организовано собственное производство или товары будут закупаться?

- В каком регионе будет работать фирма, на каких рынках будет представлена фирма?

- Кто и почему будет покупать продукцию фирмы, наличие конкурентных преимуществ?

- Основные стадии реализации проекта (начало финансирования, начало продаж, период бесприбыльности)

- Форма и степень участия государства (федеральных или региональных органов)

- Какова продолжительность эффективного функционирования бизнеса?

- Цели проекта, возможности трансформации бизнеса

Цели и задачи проекта. Описание фирмы:

- Общие данные об организации

- История развития организации – основные этапы, ключевые события, повлиявшие на развитие

- Достижения фирмы в период до настоящего времени

- Изменения в структуре фирмы или составе владельцев

- Основные владельцы фирмы в настоящее время

- Основные направления деятельности, опыт работы в тех или иных сферах деятельности

- Положение на рынках, включая изменения соотношений долей по сравнению с основными конкурентами

- Финансовое состояние фирмы в настоящее время

Описание товаров и (или) услуг:

- Краткая характеристика технологической подсистемы внешней среды:

- Состояние и перспективы развития технологии

- Общая характеристика товаров и услуг, которые предлагаются отраслью своим потребителям

- Скорость обновления ассортимента

- Проблемы и перспективы технологического развития отрасли

- Функциональное назначение продукции или услуг

- Какие дополнительные потребности будет удовлетворять продукт или услуга?

- Каковы отличительные особенности данного продукта по сравнению с продуктами конкурентов?

Анализ рынка и конкуренции:

- Тенденции развития отрасли

- Сезонность отрасли

- Входные барьеры

- Программы поддержки отрасли

- Общая характеристика рынка

- Сегменты рынка

- Обоснование выбора целевого рынка

- Потенциал целевого рынка, доля целевого рынка, объем продаж

План маркетинга:

- Каналы распределения товаров и услуг

- Ценовая политика, рекламная политика, стимулирование продаж

- Гарантийное и послегарантийное обслуживание

- Дополнительные услуги потребителям

Производственный план:

- Требуемые помещения

- Оборудование

- Товарно-материальные ценности

- Накладные расходы (общехозяйственные и общепроизводственные расходы)

- Краткое описание производственного процесса

Организационный план:

- Организационно — правовая форма бизнеса и крупнейшие собственники

- Организационная структура фирмы

- Ключевые специалисты компании

- Характеристика персонала

- Определение форм оплаты труда и затрат на заработную плату

Финансовый план и анализ возможных рисков:

- План доходов и расходов

- План движения денежных средств

- Управленческий баланс бизнес-плана

- Период выхода на самоокупаемость бизнеса

Инвестиционный менеджмент

Цель дисциплины

– понимание процессов инвестирования и оценки инвестиционных проектов

Типы инвестиций и основные показатели

- Типы инвестиций

- Основные показатели, используемые при оценке эффективности инвестиционных проектов:

- Срок окупаемости инвестиций – РР (Payback Period)

- Чистый приведенный доход – NPV (Net Present Value)

- Внутренняя норма доходности – IRR (Internal Rate of Return)

- Модифицированная внутренняя норма доходности – MIRR (Modified Internal Rate of Return)

- Рентабельность инвестиций – P (Profitability)

- Индекс рентабельности – PI (Profitability Index)

Основные этапы и критерии оценки инвестиционных проектов

- Оценка финансовых возможностей предприятия

- Прогнозирование будущего денежного потока

- Выбор ставки дисконтирования

- Расчет основных показателей эффективности

- Учет факторов риска

- Ранжирование инвестиционных проектов по степени приоритетности

- Анализ альтернативных инвестиционных проектов

Управление стоимостью капитала в инвестиционном менеджменте

- Этапы процесса оценки стоимости капитала:

- Оценка стоимости отдельных элементов собственного капитала предприятия

- Оценка стоимости отдельных элементов привлекаемого предприятием заемного капитала

- Оценка средневзвешенной стоимости капитала

- Методы оценки стоимости отдельных элементов привлекаемого предприятием заемного капитала:

- Стоимость финансового кредита (банковского и лизинга)

- Стоимость капитала, привлеченного за счет эмиссии облигаций

- Стоимость товарного (коммерческого) кредита в форме краткосрочной или долгосрочной отсрочки платежа

- Стоимость текущих обязательств по расчетам)

- Методики оценки средневзвешенной стоимости капитала:

- Расчет средневзвешенной стоимости капитала (WACC)

- Расчет предельной стоимости капитала (МСС)

Методики анализ инвестиционных проектов в условиях риска

- Имитационная модель учета риска

- Методика анализа с учетом количественных вероятностных оценок

- Методика построения безрискового эквивалентного денежного потока

- Метод поправки на риск коэффициента дисконтирования

- Модель кумулятивного построения (CCM)

- Факторы проектных рисков

- Эффективность инвестиций в условиях инфляции

- Способы учета влияния инфляции при оценке эффективности инвестиционных проектов:

- Инфляционная корректировка денежных потоков с помощью операции дифлирования

- Учет инфляционной премии в ставке процента

- Анализ чувствительности в условиях высокого уровня инфляции

Экономика организации

Цель дисциплины

– изучение экономической политики компании, обучение методикам анализа и управления затратами организации

Изучение функциональной организационной структуры компании

- Место и роль элементов управления предприятием в финансово-хозяйственной деятельности

- Взаимодействие финансового менеджмента, экономики организации, бухгалтерского учета и налогов, управленческого учета и бюджетирования в создании эффективной организационной структуры компании

- Цели, задачи, права и ответственность структурных подразделений компании в управлении финансово-хозяйственной деятельности

- Примеры построения эффективных организационных структур в деятельности промышленных предприятий, торговых компаний

- Обзор ключевых проблем построения оргструктур, анализ ситуаций

Роль планово-экономического отдела в деятельности промышленного предприятия

- Краткий экскурс в производственно-экономическую деятельность предприятия

- Показатели объема выпуска и реализации продукции

- Роль экономических служб в планировании производственно-хозяйственной деятельности

- Необходимость учета и анализа товарной продукции

- Этапы разработки и взаимоотношения структурных подразделений при составлении производственной программы на предприятии

- Взаимосвязь процессов нормирования и плана производства

- Анализ ритмичности выпуска промышленной продукции

Ключевые производственно-экономические показатели

- Анализ технической оснащенности производства основными средствами

- Анализ состояния и использования трудовых ресурсов

- Обеспечение предприятия трудовыми ресурсами и анализ структуры персонала

- Методы анализа квалификации персонала

- Анализ состояния и использования материальных ресурсов

Анализ и управления затратами организации

- Источники данных для анализа себестоимости продукции

- Классификация затрат

- Калькулирование себестоимости продукции

- Составление смет и калькуляций, этапы согласования с подразделениями и контрагентами

- Структура и анализ общепроизводственных и общехозяйственных расходов

- Расчет точки безубыточности

Корпоративный налоговый менеджмент

Цель дисциплины

– обучение разработки механизмов корпоративного налогового менеджмента в компании

Основы налогового менеджмента

- Постановка и организация системы корпоративного налогового менеджмента на предприятии

- Определение налоговой нагрузки на организацию, её особенности при осуществлении налогового планирования

- Налоговая политика налогоплательщика, как элемент корпоративного налогового менеджмента

Корпоративное налоговое планирование

- Особенности налогового планирования по налогу на прибыль, НДС, налогу на имущество организаций

- Налогообложение малого бизнеса: выбор формы осуществления деятельности, как элемент налогового планирования

Практика внедрения налогового менеджмента в организации

- Договорные формы осуществления деятельности, как элемент корпоративного налогового менеджмента

- Применение концепции планирования выездных налоговых проверок в корпоративном налоговом менеджменте организации

- Соблюдение признаков должной осмотрительности

- Экономический анализ обоснованности налоговых расходов компании

- Налоговое планирование через посреднические договора

- Типы холдингов в российской практике

- Финансовые потоки между компаниями холдинга

Корпоративные финансы

Цель дисциплины

– формирование представления о корпоративных финансах и о внедрении регламентов в деятельности компании

Корпоративные финансы в многоотраслевых корпорациях и холдингах

- Финансовые и операционные холдинги. Основные отличия

- Построение системы управления в многофункциональном холдинге

Внедрение регламентов деятельности холдинга

- Создание комитетов как матричных структур управления

- Этапы и процедуры оценки и утверждения торговых и инвестиционных бизнес-проектов

- Примеры эффективного управления корпоративных финансов в компаниях

Управление финансовыми рисками

Цель дисциплины

– изучение основных подходов в риск-менеджменте и обучение управлению рисками в деятельности компании

Основные подходы в риск-менеджменте

- Сущность и роль управления рисками

- Понятийный аппарат риск-менеджмента

- Составные части системы риска:

- Собственно риск

- Рисковая ситуация

- Управление рисками

- Страхование рисков и т.д.

- Риск на макро — и микроэкономическом уровнях

- Классификации рисков и их основные проявления

Сущность и виды предпринимательских рисков

- Характеристика основных методик предпринимательских рисков

- Важность изучения проблем предпринимательских рисков и их оценки

- Анализ предпринимательских рисков

- Соотношение количественного и качественного анализа предпринимательского риска

- Критерии количественной оценки предпринимательского риска

- Выявление риска, оценки вероятности его реализации и определение масштаба последствий

Управление рисками в деятельности компании

- Методы и приемы управления рисками

- Алгоритм оценки и управления рисками

- Понятие рисков инвестирования

- Экономическое содержание и классификация инвестиционных рисков

- Структура инвестиционного риска

- Проблема оценки риска инвестиционных проектов

- Гарантии по инвестиционным проектам

- Управление инвестиционными рисками и валютными рисками

Рынок ценных бумаг

Цель дисциплины

– обучение функционированию фондового рынка и рынка ценных бумаг, сущности и алгоритмов размещения IPO (первичного публичного размещения) акций акционерного общества

Организация фондового рынка. Профессиональные участники.

- Виды и отличительные особенности финансовых рынков:

- Фондовый

- Денежный

- Валютный

- Кредитный

- Функции фондового рынка

- Первичный и вторичный рынок

- Организованный и неорганизованный рынок

- Субъекты фондового рынка:

- организация-эмитент

- инвестор

- андеррайтер

- финансовый аналитик

- профессиональные участники фондового рынка

- Профучастники фондового рынка:

- Организатор торгов

- Брокер

- Дилер

- Доверительный управляющий

- Клиринг

- Депозитарий

- Специализированные виды деятельности:

- управляющая компания

- спецдепозитарий

- спецрегистратор

- акционерный инвестиционный фонд

- паевой инвестиционный фонд

- особый фонд банковского управления

- негосударственный пенсионный фонд

Инвестиционный банк:

- андеррайтер (организует эмиссию ЦБ)

- сделки M&A

- брокерские услуги

- доверительное управление

- дилерские операции

- маркетмейкетинг

- аналитическое покрытие

Ценные бумаги фондового рынка

- Акции: обыкновенные, привилегированные

- Стоимость акции

- Доход по акции

- Методы анализа стоимости акции: фундаментальный и технический анализ

- Методы фундаментального анализа:

- По доходам (DCF – дисконтирования денежных потоков)

- Оценка по стоимости имущества

- Оценка по коэффициентам

- Методы технического анализа:

- Классический – визуальный (поддержка / сопротивление; тренд / перелом тренда)

- Индикаторы

- Облигации

- Классификация облигаций: по эмитенту и по форме выплаты дохода

- Влияние рыночных ставок на доходность облигаций

- Вторичное обращение облигаций

- Дюрация облигаций

IPO (Initial Public Offering).

- Эмиссия ценных бумаг

- Преимущества и недостатки IPO

- Этапы IPO:

- Принятие решения о размещении и подготовка компании

- Размещение акций компании на бирже, работа с инвесторами после размещения

- Функции организатора

- Критерии выбора организатора

- Листинг на ММВБ

- Организации торгов на бирже

- Категории инвесторов

- Торговля на росте и падении

- Основные мировые площадки

Производные ценные бумаги (деривативы). Хеджирование рисков

- Фьючерсы, форварды

- Участники торговли деривативами:

- хеджеры

- спекулянты

- арбитражеры

- Опционы

- Определение справедливой стоимости опциона

- Волатильность фондового рынка и его влияние на стоимость опциона

- Факторы, влияющие на стоимость опциона

- Хеджирование

- Преимущества и недостатки хеджирования

- Хеджирование финансовых рисков:

- Валютный риск

- Рыночный

- Процентный риск

Международные валютно-финансовые и кредитные отношения

Цель дисциплины

– обучение мировой валютной системе и изучение мировых финансовых центров

Мировая валютная система

- Логика возникновения. Этапы развития

- Мировая валютная система (МВС). Предпосылки МВС

- Элементы МВС:

- Мировой денежный товар и международная ликвидность

- Валютный курс и курсообразование

- Валютные рынки

- Международные валютно-финансовые организации

- Межгосударственные договоренности

- История мировых валютно-финансовых отношений:

- Золотой стандарт

- Бреттон-Вудская валютная система

- Ямайская валютная система

Мировые деньги и валютная ликвидность

- Классификация валют

- Структура международной ликвидности:

- Золотовалютные резервы стран

- Резервная позиция в МВФ

- Счета СДР

- Функции МЛ. Валютный курс. Необходимость и виды

- Основные факторы, влияющие на валютный курс:

- Инфляция

- Процентные ставки

- Платежный баланс государства

- Спекулятивный/информационный фактор

- Рыночное регулирование валютного курса

- Государственное регулирование

- Валютные интервенции

- Дисконтная политика

- Протекционистские меры

- Обесценение и укрепление национальной валюты

- Платежный баланс страны

- Принцип паритета валютных курсов и процентных ставок

- Международные валютно-финансовые организации:

- Международный валютный фонд (МВФ)

- Международный банк реконструкции и развития

- Банк международных расчетов в Базеле

- Европейский инвестиционный банк

- Азиатский банк развития

Валютный рынок. Мировые финансовые центры

- Классификация валютного рынка

- Валютная конверсионная сделка

- Стандартные параметры (существующие условия)

- Участники валютного рынка:

- Центральные банки

- Коммерческие банки

- Валютные биржи

- Валютные брокеры

- Инвестиционные/страховые компании

- Пенсионные/хеджевые фонды

- Транснациональные корпорации

- Непрофильные участники

- Рынок Форекс, его участники

- Мировые финансовые центры:

- Европейский рынок (Лондон, Цюрих, Франкфурт-на-Майне)

- Американский рынок (Чикаго, Нью-Йорк)

- Азиатский рынок (Сингапур, Гонконг, Токио)

- Мировой финансовый рынок

Контрольные мероприятия и самостоятельная работа

Самостоятельная работа слушателя по программе

Проработка раздаточного материала, решение тестов и задач, подготовка к промежуточным контрольным мероприятиям и государственному экзамену. Для лучшего понимания учебного материала слушатель может дополнительно воспользоваться дистанционным обучением по своему профилю

Проведение письменных тестирований и государственного аттестационного экзамена

Ключевыми экзаменационными мероприятиями являются сдача двух письменных экзаменационных тестирований в аудитории и сдача итогового Госэкзамена.

Дисциплинами экзаменационного тестирования № 1 являются:

- Бухгалтерский учет

- Налогообложение

В билете по тестированию используются как выбор правильных ответов на вопросы тестов, так и решение задач по бухгалтерскому учету и налогообложению. Оценка за тестирование № 1 идет в диплом.

Дисциплинами экзаменационного тестирования № 2 являются все финансовые дисциплины:

- финансовый менеджмент

- управленческий учет

- бюджетирование

- финансово-экономический анализ

- финансово-экономическое моделирование

- экономика предприятия

Тестирование № 2 является основным, в силу большей значимости финансовых дисциплин в данном курсе. В билете по тестированию используются как выбор правильных ответов на вопросы тестов, так и решение задач, формирование правильных финансовых выводов по задачам и т. д. Оценка за тестирование № 2 идет в диплом.

Проведение Госэкзамана по программе:

Государственный экзамен проходит в форме устного экзамена, и его сдача осуществляется на комиссии. В билете, как правило, три вопроса по всем дисциплинам программы. Комиссия обязательно задает слушателю дополнительные вопросы по программе или билету. По окончании экзамена комиссия принимает решение об оценке каждого слушателя. Оценка по Госэкзамену идет в диплом.

Наши выпускные группы

Выпускники ФД-36 и БА-33 после сдачи Госэкзамена (обучение с 01.10.2024 г. по 02.06.2025 г.)

Слушатели БА-12 (обучение с 03.04.2018 г. по 15.12.2018 г.)

Слушатели БА-11 (обучение с 15.10.2017 г. по 01.06.2018 г.)

Слушатели ФМ-10 (обучение с 12.10.2016 г. по 30.09.2017 г.)

Количество слушателей на программе в группе ФМ-10 15

Сотрудники компаний группы ФМ-10:

Слушатели ФМ-9 (обучение с 21.10.2015 г. по 20.06.2016 г.)

Количество слушателей на программе в группе ФМ-9 13

Сотрудники крупных компаний, которые вошли в состав группы ФМ-9:

Слушатели ФМ-8 (обучение с 16.10.2015 г. по 20.06.2016 г.)

Количество слушателей на программе в группе ФМ-8

20

Сотрудники крупных компаний, которые вошли в состав группы ФМ-8:

![NIIAS_logo [Converted]_2](http://mosbf.ru/wp-content/uploads/2015/12/NIIAS_logo-Converted_2-300x138.jpg)